一年赚超5000亿,加拿大养老基金投资公司是怎么做到的

资本市场从来不缺各种传奇。在这里人们追逐梦想、渴求财富。有人以梦为马、脚踏实地;也有人玩弄财技、甚至违规违法。我们希望通过复盘一个鲜活的案例来记录资本市场的故事,当然,也可以是事故。

今天的故事是关于一年赚超5000亿的加拿大养老基金。

1997年加拿大国会正式通过《加拿大养老保险计划投资委员会法案》。法案从根本上改变了拿大养老基金的运营方式和发展方向。法案最重要的影响,是成立一家专业化和市场化的投资机构,管理庞大的加拿大养老基金。

加拿加拿大养老基金投资公司CPPIB(Canda pension plan Investment board)由此诞生。

在刚刚公布的2022财年第一季度,这家专注于管理加拿大人养老钱的投资机构,规模达到了5196亿美元。过去10年,CCPIB的平均投资收益率达到了的11.1%,成为全球表现最好的养老基金。即使CCPIB的资金来源是加拿大养老基金,但由于其运营的独立性,它更多被视为一家全球性的投资机构而不是家主权投资基金。

1

CPPIB的历史

1997年以前的加拿大养老基金暮气沉沉。从国民处收上来的养老钱不是存银行就是买国债。收益低下的同时,也因为人口老龄化,运营模式逐渐难以为继。

警铃在1993年敲响。当年加拿大养老金发布的一份精算报告指出,如果继续维持原有的运营方式,加拿大人的养老金将在2015年全部耗尽。国民开始担心养老基金是否能够承担起未来的养老责任。

经过4年的讨论,1997年,加拿大国会正式通过立法,颁布了《加拿大养老保险计划投资委员会法案》,并由此开启了对CPP的市场化改造。改造包括缴存费率的提升以及成立专门的投资机构管理CPP的基金。

法案规定CPP的缴存费率将从1997年的3.6%逐步提升至2003年的9.9%,希望能有足够长线资金进行投资。同时成立一家市场化的专业投资机构进行投资,即CPPIB (Canada pension Pan Investment board)。

尽管管理的是加拿大人的养老钱,但和国际上大多数主权财富基金和养老金不同,CPPIB拥有绝对的独立性。在行政结构上, CPPIB隶属于加拿大财政部管辖。但公司的董事会成员没有政府官员,全部是市场化的专业团队。但CPPIB并非完全不受监管。公司会定期向政府汇报接受加拿大社会各方监督。

每年的年报会接受独立第三方的审计;每两年召开一次公开会议,接受公众质询,加拿大首席精算师每三年进行一次财务评估;政府每三年进行一次全面评估,每六年进行一次特别检查,1997年,CPPIB获得了第一笔资金,总计只有1210万美元,并开始买入股票。

2001年, CPPIB进行第一笔私募股权的投资。到了2021财年,CPPIB当年的收益率高达204%,创下基金成立以来的最高纪录,规模也达到了庞大的5000亿美元。

2

从CPPIB的投资部门CPPIB公布年报看,公司的投资部门有六个,包括总组合管理部( Total portfolio Management,TPM)、资本市场与因子投资部( Capital Markets and Factor Investing, CMF)、主动管理股票部( Active Equities,AE)、信贷投资部( Credit Investments)、私募股权投资部( Private Equities,PE)、实物投资部(Real Assets,RA)。

1、主动管理部门:管理规模822亿,包括持有上市公司的股票、债券以及政府债券。

2、私募股权投资部门:管理规模1251亿,包括投资私募公司的股、债。

3、实物投资部门:管理规模1044亿,包括物业收入、设备使用费、油气收入等这些收入来自于房地产、基础设施、再生能源和自然资源方面的投资。

4、信贷资产部门:管理规模438亿,为所有行业的借款人提供跨越整个信贷结构的债务融资解决方案。

5、总组合管理部门:管理规模2223亿,负责总组合层面的参考组合、当年战略组合、平衡组合(不包括信用债投资的平衡组合敞口)、投资流程及各部门协作。

6、资本市场与因子投资部:管理规模501亿,负责量化策略、宏观策略、外部组合管理、融资事宜(发债等)、研究及创新(数据工程等)。

3

CPPIB在中国

2008年,CPPB开始在香港设立办公室,并在2011年获得合格境外投资者(QFII)资格,获批额度为12亿美元。最新的财报显示,CPPIB在大中华区的投资规模为124亿美元私募股权和18亿美元股票。

在股权投资领域,CPPIB最成功的一笔投资是阿里巴巴。在阿里巴巴未上市前,CPPIB就投资了超过1亿美元。目前,CPPIB仍然持有17亿美元市值的阿里巴巴股票。

但除了和其他大型投资机构多数投资集中在股权方面外, CPPIB在中国的物流和房地产行业同样投资规模巨大。

2009年,CPPIB和房地产信托基金嘉民集团合资成立了“嘉民中国物流基金”。出资比例为CPPIB 80%,嘉民20%。初始投资总额为3亿美元,双方股东自2012年起,每年增加合营基金的股本,截至2019年投资总额为50亿美元。

该基金在全中国范围内投资优质物流资产。目前该基金的物流项目包括嘉民北京机场北科技产业园、嘉民浦东空港物流中心等。

2018年,CPPIB还与龙湖集团宣布共同设立长租公寓投资平台,首期投资金额为8.17亿美元。在此之前,二者曾先后合作过苏州狮山综合体、重庆西城天街、成都梵城、上海颛桥等项目。

4

CPPIB的投资成绩

2021财年,CPPIB的资产达到了创纪录的4972亿美元,当年的回报率是204%,净收益是839亿美元(折合人民币54545亿元)。

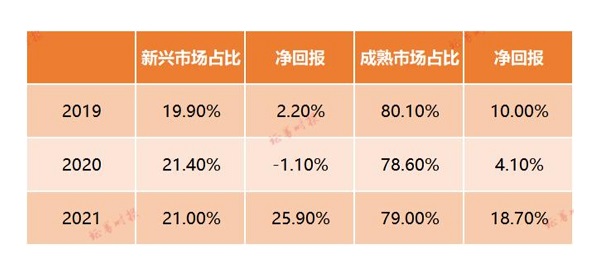

具体来看,CPPIB在新兴市场的投资比例是21%,投资回报是259%,在成熟市场的投资比例79%,投资回报是18.7%。

在资产组合方面,二级市场的股票投资仍然占据着第一,占比29.2%,私募股权占比26.7%,房地产的占比8.7%。

从过往五年的数据看,二级市场股票和房地产的占比都在逐渐下降,只有私募股权的投资在一直上升。

在投资地区分布上看,CPPIB在本土的投资逐年下降,在美国和亚洲的投资比例则逐年上升。

CPPIB大事记:

1997年接受CPP第一笔基金,开始投资公开市场交易股票。

2001年,CPPIB首次在加拿大9个城市召开公开会议,进行了第一个私募股权基金投资。

2003年进行了第一个地产直投项目,投资了加拿大的5个购物中心,开始自营管理被动公开股票市场组合。

2004年,放松了对海外持股的法律限制。

2006年,基金资产规模超过1000亿,开始采取主动管理策略。

2008年,开设了香港和伦敦两个国际办公室。

2009年,参与了当年全球五大私募投资的其中三个。

2011年,组合中超过半数规模投资于加拿大之外。

2014年开设纽约和巴西圣保罗办公室。

2015年开设印度孟买和卢森堡办公室。

2016年主动管理投资10周年,资产总规模达2800亿加元。

2017年开设澳大利亚悉尼办公室。

2018年发行了第一只绿色债券,这是全球市场上第一只养老基金发行的绿色债券。

2019年开始管理补充CPP缴费账户( additional cpp contribution)。“基本CPP( base cpp)”指受益和缴费标准基于2019年之前的标准的养老计划,“补充CPP( additional cpp)”指基于2019年1月开始实行的标准的新增受益和缴费计划。

来源:证券时报 2021-08-24